에이치이엠파마 공모주 수요예측, 상장일 살펴보니?

-기술특례성장 요건 충족하며 코스닥 상장 예정인 바이오 관련 공모주, 3개월 환매청구권 부여

-해당 종목은 신한투자증권 계좌 통해서 신청 가능...온라인 청약 시 일반 2,000원(클래식 등급 1,000원 및 상위 등급 무료)

에이치이엠파마 공모주 수요예측 결과 나왔습니다. 청약 기간이 에어레인과 겹칩니다. 두 종목 중에 어느 종목을 우선적으로 바라봐야 할지 또는 두 기업 모두 주목해야 할지 궁금하신 분이 많을 겁니다. 특히 이번주에 공모주 여러 종목이 몰려있습니다. 만약 비례 배정을 노리시는 분이라면 어느 종목을 위주로 비례 신청해야 할지 고민이 많이 되는 시기이기도 합니다. 그런 상황에서 바이오와 관련된 공모주 등장했습니다. 특히 3개월 환매청구권(풋백옵션, Put-back option) 부여된 종목인 점이 눈에 띕니다. 투자자분이 공모주 청약 및 배정받은 뒤 일정 기간 이내에 해당 주식을 주관사에 다시 매도할 수 있는 권리입니다. 투자자 보호 목적으로 도입됐습니다.

*이 포스팅은 투자 권유 목적이 아니며, 투자에 따른 책임은 투자하시는 분에게 있습니다.

*아울러 이 포스팅은 철저한 공모주 글입니다.

신한투자증권 통해서 청약 신청 가능한 에이치이엠파마 공모주 관련하여 해당 기업은 2026년 12월 물리, 화학 및 생물학 연구개발업 주목적으로 설립된 곳입니다. 일단은 매출액 상승이 눈에 띕니다. 2020년 6.5억 원, 2021년 18.6억 원, 2022년 36.7억 원, 2023년 53.4억 원, 2024년 1H 55.2억 원으로 성장했습니다. 특히 2024년 1H 매출액만으로 2023년 기록을 넘었던 점이 눈에 띕니다. 2024년 전체 매출액은 122.3억 원으로 예상된다고 합니다. 4년 전 6.5억 원임을 떠올리면 엄청난 성장세입니다. 2022년 호주, 2023년 미국 관련 호재가 있었던 점과 더불어 여러 기업을 통해 자사 기술 신뢰 받는다고 합니다. 오는 2026년 흑자 전환 전망된다고 합니다. 이를 다르게 바라보면, 적자에서 흑자로 전환하기까지 아직 2년을 더 기다려야 할지 모릅니다. 전망이 맞다는 전제하에 말입니다.

에이치이엠파마 수요예측 결과 나왔습니다. 기관 경쟁률 1,220.68대 1 나왔습니다. 기관들의 참여 건수는 2,251건이며 6개월 확약 4건, 3개월 확약 1건을 제외하면 나머지 2,246건 미확약입니다. 의무보유확약은 참여건수 기준 0.22%, 수량 기준 0.29% 입니다. 어제 수요예측 결과 나왔던 에이럭스에 이어 이 종목도 의무보유확약 0%대입니다. 최근에 등장했던 공모주들 중에서 적자인 기업은 의무보유확약 낮게 나오는 경향이 강합니다. 근래 의무보유확약 낮은 공모주들이 계속 나오는 것은 기관들이 기업공개(IPO) 종목들을 이전보다 더 날카롭게 바라보는 것으로 보이며, 어쩌면 국내 증시 흐린 분위기가 반영되지 않았나 추측을 해봅니다.(이 종목은 코스닥 상장 예정이지만, 코스피 대장주 어느 종목 1년 중 최저가 기록이 오늘 저의 토스 알림으로 떴습니다.)

그런데 에이치이엠파마 경쟁률 매우 좋습니다. 1,220.68대 1은 높은 기록입니다. 비록 의무보유확약 낮게 나왔으나 기관에서 반응이 오는 곳은 분명합니다. 기관 99.3%가 희망 공모가 밴드(16,400원 ~ 19,000원) 상단을 넘는 금액을 제시했습니다. 과거 양식의 수요예측 신청 가격 분포를 보면 23,000원 초과 2,011건(89.34%) 23,000원 176건(7.82%) 순서로 많습니다. 밴드 기준으로는 밴드 상단 120% 초과 ~ 밴드 상단의 130% 이하 1,251건, 밴드 상단의 130% 초과 936% 순서로 높았습니다. 그러면서 최종 공모가 23,000원 결정됐습니다. 희망 공모가 밴드 상단에서 4,000원 올렸습니다. 여기에 환매청구권 3개월 부여되는 특징 눈길을 끕니다.

에이치이엠파마 공모주 신한투자증권에서 청약 신청 가능합니다. 여기서 지난 2월 IPO 대어로 화제를 모았던 에이피알 기억하시는 분들이 계실 겁니다. 그 종목 대표 주관사가 해당 증권사였습니다. 에이피알 청약건수 다른 증권사 포함 총 788,268건이며, 그중에 신한투자증권에서만 620,094건 신청됐습니다. 물론 에이피알 같은 IPO 대어들은 다른 공모주들에 비해 청약건수가 높게 나오는 경향이 강합니다. 여기서 말하고 싶은 점은, 신한투자증권 계좌 보유하신 분이 많습니다. 아마도 에이피알 때문에 개설하신 분 많을 것 같습니다.

어쩌면 에이치이엠파마 수요예측 결과 향한 시선은 일반 청약자분들끼리 바라보는 시선이 다를 수 있습니다. 기관 99.3%가 희망 공모가 밴드 상단 넘는 금액 제시에 가장 초점을 두는 분들이 계실 것 같고, 반대로 의무보유확약 가장 주목하는 분들도 계실 겁니다. 이 종목의 청약건수가 어떻게 될지 주목됩니다.

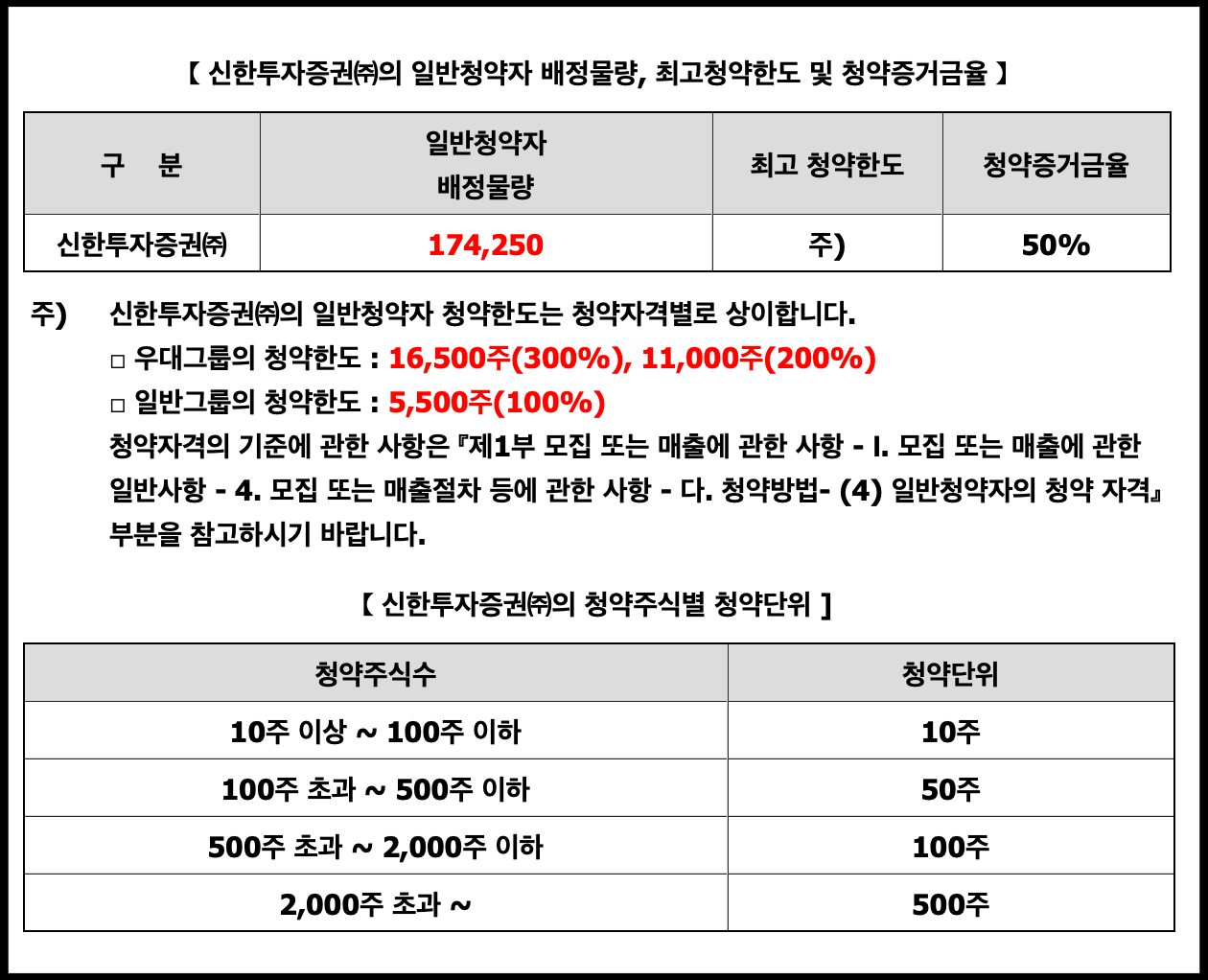

에이치이엠파마 공모주 주관사 신한투자증권입니다. 청약일정 및 균등 비례 수량 이렇습니다.

- 청약일 : 10월 24일 목요일 ~ 10월 25일 금요일

- 환불일 : 10월 29일 화요일

- 상장일 : 11월 5일 화요일

- 일반 청약자 주식 수 : 174,250주

- 균등 및 비례 배정 물량 : 각각 87,125주 씩

- 유통가능물량 : 29.80%

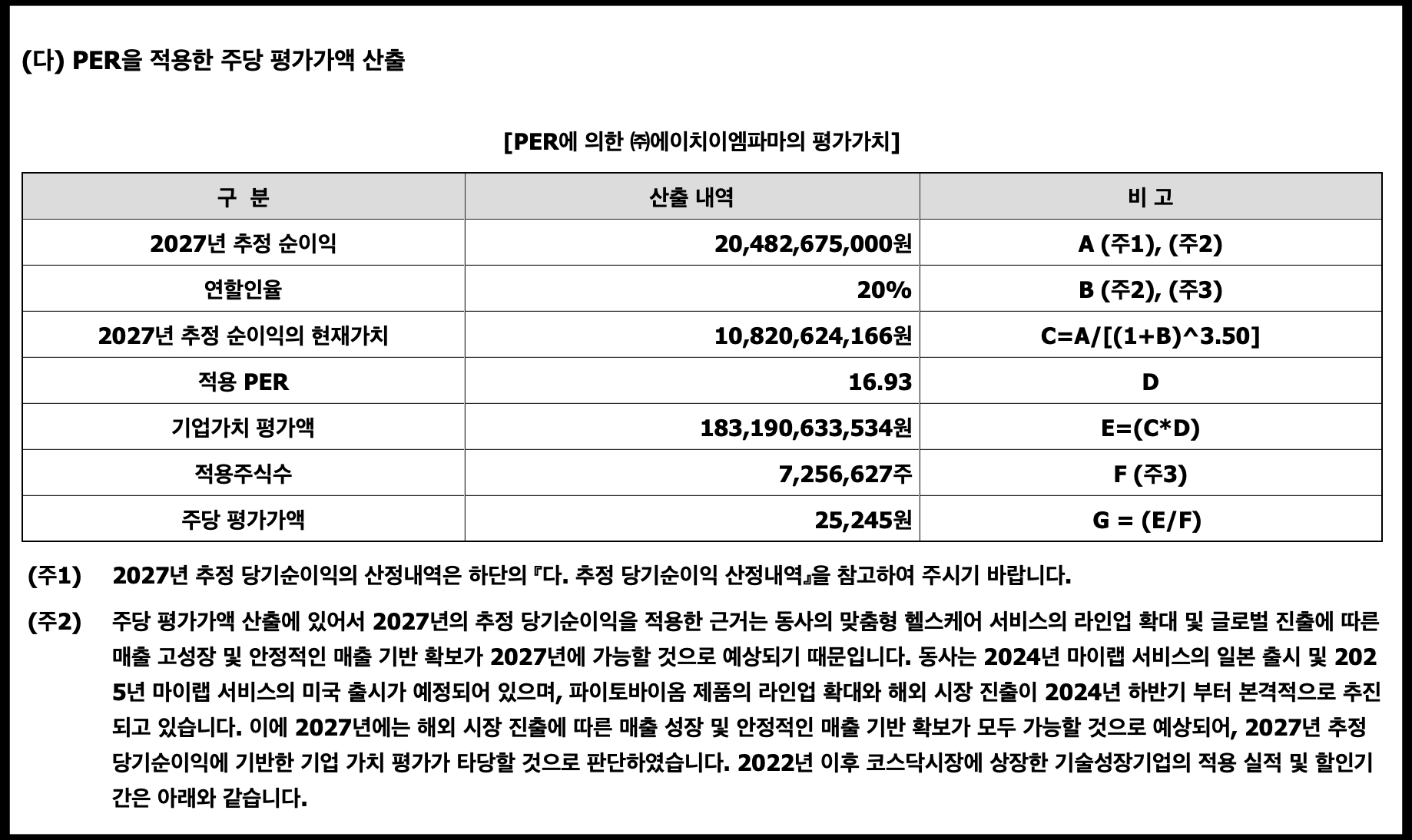

- 적용 PER : 16.93배

- 청약 증거금 : 115,000원

+공모가 23,000원, 최소 청약 수량 10주, 청약증거금률 50% 적용 시 이렇게 나옴. 해당 금액으로 균등 1주 신청 가능

에이치이엠파마 상장일 11월 5일 화요일입니다. 미국 대선일 직전입니다. 날짜는 서로 같은데 미국이 한국보다 시차가 거의 하루 늦습니다. 이때의 한국 증시 분위기는 미국 대선 영향을 받을 가능성 잠재적으로 존재합니다. 반면 이 종목과 청약일 및 환불일이 같은 에어레인 공모주 상장일 11월 8일 금요일 예정된 차이점이 있습니다.

[사진 = 에이치이엠파마 공모주 신한투자증권에서 청약 신청 가능합니다. 일반 청약자 174,250주 배정 예정이며 균등과 비례 물량이 절반씩입니다. 균등 10만 주 미만이므로 1주 추첨 형태로 배정될 가능성 있습니다. 최소 청약 수량은 10주로 적은 편이라 균등 1주 노리시는 분이라면 금액적 부담이 덜합니다. 다만, 최종 공모가 23,000원으로서 희망 공모가 밴드 상단보다 4,000원 더 올랐습니다. (C) DART 공식 홈페이지]

[사진 = 에이치이엠파마 공모가 23,000원 확정됐습니다. 적용 PER 16.93배로 적용했다고 합니다. 2027년 추정 당기순이익 현재 가치가 반영됐습니다. (C) DART 공식 홈페이지]

[사진 = 이 종목은 코스닥 상장 예정입니다. 10월 22일 2.84% 하락하면서 730선으로 내려갔습니다. 코스피 지수도 2,570선으로 내려갔습니다. 한국증시 분위기가 가라앉았던 하루였습니다. 이 종목 상장 시점인 11월 5일에는 어떤 흐름을 보일지 주목됩니다. (C) 네이버 앱]

[사진 = 10월 22일 오늘 한켐 상장했습니다. 공모가 18,000원이며 장 초반 3만 원대 초반까지 도달했으나 종가 22,800원이며 26.67% 올랐습니다. 그와 더불어 한국투자증권이 주관사인 성우 청약 끝났습니다. 청약건수 298,073건 나왔습니다. 어쩌면 일반청약자분들이 의무보유확약 가장 중요하게 바라보기 보다는 기관의 청약건수 및 경쟁률, 유통가능물량, 흑자 여부 등의 여러 요소를 두루 판단하면서 청약 신청하는 것 같습니다. 이러한 경향이라면 에이치이엠파마 포함한 다른 종목들 살펴볼 때도 비슷한 시선이 될 것 같습니다. (C) 네이버 앱, 한국투자증권 앱]